この記事のポイント

・上司に退職の意思を伝え、業務を引き継いだ後に退職をする流れが一般的。

・退職時には、健康保険証や会社の備品などを会社へ返却し、離職票や源泉徴収票などの重要な書類を受け取る。

・退職後は、転職までの期間に応じて社会保険や税金の手続きが必要となることがある。

「会社を退職したいけれども、退職までの流れってどうなるんだろう、退職後の社会保険や税金の手続きってどうすればいいんだろう」

このような疑問を持ってる方はいませんか。

退職の機会はそう多くはないので、退職までどのような経過をたどるのか、いままで会社にやってもらっていた社会保険や税金の手続きはどうすればいいのか、このあたりについて分からないことが多いかと思います。

本記事では、退職までの流れや、退職後の失業保険・税金に関する手続きを解説します。退職後のやるべきことチェックリストも紹介します。

新しい職場で早く活躍するためにも、退職後にやるべきことは事前にしっかりとチェックしておきましょう。

退職までの流れ

退職するまでの一般的な流れは以下のようになります。

1. 退職の意思を上司に伝える

会社を退職する場合、まずは退職の意思を会社に伝える必要があります。この場合、人事部などの正式な窓口に伝える前に、自身の直属の上司など自身の近しい上司にまず伝えるのがよいでしょう。

退職の意思を伝えるタイミングについては、一般的に、退職の2~3ヶ月前に伝えることが多いようです。いずれにしても、退職の意思表示は、円満な退職を滞りなく行うという観点から、なるべく早いタイミングで行うべきであるといえるでしょう。

2. 退職届を提出する

退職願の提出は法律上の義務ではありません。

また、労働者には法律上、退職の自由が保障されていますので、就業規則上、退職届の提出が義務付けられている場合であっても、退職届を提出せずに退職することは可能です。

なお、就業規則上、「従業員が、退職する場合には、退職する30日前までに退職届を提出しなければならない」との規定がある場合、この規定の有効性については争いがあり、民法627条1項後段を強行規定と解するか、任意規定とか解するかによって異なります。

強行規定とは、当事者間の合意と法令の規定が矛盾した場合、法令の規定が優先され、その規定に反する当事者間の合意が無効となるもので、任意規定とは、当事者間の合意と法令の規定が矛盾した場合、当事者間の合意が優先されるものをいいます。

民法627条1項後段には、退職の意思表示をしてから2週間後に退職の法律効果が生じると規定されており、上記の就業規則の内容と矛盾しています。

民法627条1項後段を強行規定と解すると、上記の就業規則の規定は無効ということになり、民法627条1項後段に従って、退職の意思表示をしてから、2週間後に退職の法律効果が生じることになります。

これに対して、任意規定と解すると、上記の就業規則の規定は有効となり、上記就業規則の内容に従って退職の法律効果が生じることになります。

3. 業務の引継ぎ

退職する際は、自分が担当していた業務に関連して、業務の引継ぎ作業がある場合が一般的です。これについては、会社から必要があれば指示されるはずですので、指示に従って業務の引継ぎ作業を行うことになります。何も指示がなければ、必要な引継ぎ作業がないか確認しておきましょう。

4. 退職

上記の1~3を経て、退職することになります。

退職当日には、上司や同期などに感謝のメッセージなどを伝えるのが一般的です。自分の部署に菓子折りを差し入れるなどもよいでしょう。会社に対する返却物がある場合には、退職当日に返却することが多いようです。

なお、退職の話をなかなか上司に伝えることができなかったり、退職に伴って発生するトラブルを回避したいとお考えの方は、退職代行サービスを利用するのも一つの手でしょう。

最近では、退職代行サービスを提供している弁護士事務所もあり、弁護士事務所に退職代行を頼んだ場合、退職にあわせてこれまでの未払い給与や残業代請求等の法律問題も解決してくれる可能性があります。

会社との間の返却物や受領物のやりとり

退職をする場合、会社との間で返却物や受領物のやりとりがあります。

ここでは、退職にあたって会社に返却するべき物、会社から受領するべき物について解説します。

(1)会社に返却するべき物

退職にあたり、会社に返却をしなければならない物があります。一般的には、以下のような物となります。

- 健康保険被保険者証

- 会社支給の備品

- 制服

- 会社支給のPCや携帯電話 など

この中でも特に重要な物は、健康保険被保険者証です。

健康保険被保険者証は、「退職日」まで使用可能です。家族の分もある場合は、家族の健康保険被保険者証も返却しましょう。

なお、健康保険被保険者証を退職日以降に使用した場合、医療費は3割負担ではなく、全額負担となってしまうので注意しましょう。

(2)会社から受領するべき物

会社から受領すべき物は、以下のような物となります

1. 雇用保険被保険者証

雇用保険被保険者証とは、労働者が雇用保険に加入した際に発行される証明書で、雇用保険に加入していることを証明するものです。被保険者番号や資格取得日等が記載されています。

転職先が雇用保険を引き継ぐために必要となりますので、転職した際は転職先に提出する必要があります。また、雇用保険被保険者証は、「教育訓練給付金」の申請の際に必要となることもあります。

2. 離職票(雇用保険被保険者離職票)

離職票は、退職した事実を証明する証明書です。事業主が必要書類を提出し、ハローワークが発行するものとされています。

この離職票は、失業保険の受給手続き等に必要となる書類です。

この点、離職票と似ているものとして「退職証明書」というものがありますが、退職証明書は、ハローワークではなく勤務先が発行するもので、公的な効力はありません。

3. 年金手帳

年金手帳とは、公的年金制度(国民年金や厚生年金)の加入者に対して発行されるもので、年金加入記録を管理するための基礎年金番号等の情報が記載されています。

年金手帳は各自保管している場合もありますが、会社に預けている場合が多いので、その場合は会社から受領することを忘れないようにしましょう。

事業主は、従業員を採用したとき、厚生年金の資格取得届を提出する必要がありますが、この際、従業員の基礎年金番号を確認するため年金手帳が必要となります(現在、マイナンバーの確認により住基ネットで基礎年金番号が判明するため、会社によってはマイナンバーの確認だけで、年金手帳の確認を不要としているところもあります)。

4. 源泉徴収票

源泉徴収票とは、1年間の給与等の総支給額と源泉徴収した所得税額を証明する書類です。

源泉徴収票には、支払金額、給与所得控除後の金額、所得控除の額の合計額、源泉徴収税額等が記載されており、源泉徴収票を見れば、その発行までに、どの程度の所得があり、どの程度の所得税が源泉徴収されたかわかります。

この書類は、確定申告をする際や、転職先での年末調整の際に必要となることがある書類です。

5. 健康保険被保険者資格喪失確認通知書(健康保険資格喪失証明書)

健康保険の被保険者資格を喪失したことを証明する書類です。

国民健康保険に加入する際に必要となる書類です。

会社を退職後ただちに別の会社に入社する場合

退職後にただちに別の会社に入社する場合、後述する社会保険や所得税・住民税の手続きを自身で行う必要はなく、転職先に必要書類を提出することによって、事業主が必要手続きを行うこととなります。

通常、転職先に対して提出すべき主な必要書類は以下のようなものとなります。

1. 雇用保険被保険者証

事業主が、雇用保険被保険者資格取得届を提出する際、保険者番号の確認のため必要となります。

2. 年金手帳

事業主が、厚生年金の資格取得届を提出する際、基礎年金番号の確認のため必要となります。なお、前記したとおり、不要とする会社もあります。

3. 健康保険被保険者資格喪失証明書

事業主が、健康保険被保険者資格取得届を提出する際、保険者番号の確認のため必要となります。

4. 源泉徴収票

転職先で年末調整がある場合に提出が必要となります。年末調整とは、本来徴収すべき所得税の一年間の総額を再計算し、源泉徴収した所得税額と比較することによって、過不足金額の清算をすることをいいます。

転職した場合、年末調整がある場合とない場合があります。

年末調整は12月に行われるのが通常で、12月時点で転職先に入社している場合には、年末調整はありますが、退職した年内に転職せずに年をまたいで転職した場合には年末調整はありません。年末調整がない場合には、基本的には確定申告が必要となります。

なお、12月時点で転職先に入社している場合であっても、12月分の給与を受けないケース(例えば、12月1日に入社したが、給与が月末締め翌月払いの場合)については、年末調整を行うかどうかは会社によって異なるので、年末調整につき会社に確認が必要となるので注意しましょう。

会社によってこの他にも書類などの提出を求められる場合がありますので、入社前に提出書類を確認しておきましょう。

社会保険に関する手続き

社会保険(健康保険、厚生年金保険)の加入条件は、適用事業所に常時使用されることであるため、会社を退職した場合、社会保険の被保険者の資格を喪失することになります。

そのため、退職後に転職まで期間がある方については、社会保険に関する手続きを行う必要があります。

(1)健康保険

前記のように、会社を退職した場合、健康保険の被保険者の資格を喪失してしまうため、以下の手続きを行う必要があります。

(1-1)3つの方法

健康保険被保険者資格喪失後に代替となる方法としては、『国民健康保険に加入する』、『任意継続被保険者制度を利用する』、『被保険者の被扶養者となる』、ことの3つです。以下では、順に説明していきます。

(1-2)国民健康保険に加入する

国民健康保険に加入することによって、療養給付などの保険給付を受けることができます。

| 条件 | 特になし |

| 期限 | 退職の日の翌日から14日以内(ただし、退職の日の翌日から14日を経過しても加入はできる。その場合の保険料は退職の日の翌日から計算した額を納付する必要がある。) |

| 申請場所 | 住んでいる地域の市区町村役所 |

| 申請に必要となる書類など | ・健康保険被保険者資格喪失証明書、離職票または退職証明書など資格喪失年月日のわかるもの ・個人番号確認書類(マイナンバーカード等) ・本人確認書類(免許証等) ・印鑑 ・申請書 |

| 保険料 | 自治体により異なる |

| 任意継続制度、扶養に入ることと比較した場合のメリット・デメリット | 【メリット】 ・加入条件などが特にない ・期限にかかわらず加入することができる 【デメリット】 ・所得によって保険料が高額になることがある ・扶養家族の制度がない |

(1-3)任意継続被保険者制度を利用する

健康保険は、「適用事業所に常時使用されること」が加入条件となっていましたが、例外的にこの加入条件を満たしていない方でも引き続き健康保険に加入し続けることができる制度です。条件等は以下の通りです。

| 条件 | 健康保険の被保険者期間が退職の日までに継続して2ヶ月以上ある |

| 期限 | 退職の日の翌日から20日以内 |

| 申請場所 | ・加入する健康保険組合 ・住んでいる地域の社会保険事務所 |

| 申請に必要となる書類など | ・健康保険任意継続被保険者資格取得申出書 ・印鑑 ※扶養家族がいる場合には、被扶養者届などの書類も別に必要となる ※退職日が確認できる書類(離職票や退職証明書のコピーなど)を提出すると、保険証が早期に発行される |

| 保険料 | 従来の2倍程度(保険料を全額自己負担することになるため) |

| 他の2つの手段と比較した場合のメリット・デメリット | 【メリット】 ・保険料に上限があるため、収入が高くても保険料を抑えられる ・扶養家族の制度があるため、家族がいる場合であっても保険料を抑えられる 【デメリット】 ・利用できる期間に2年間の制限がある ・加入するための手続きが他の手段に比べると若干厳しい |

(1-4)被保険者の被扶養者となる

健康保険では、被保険者に対して保険給付が行われるだけでなく、被保険者の被扶養者に対しても保険給付が行われます。

被扶養者となるための条件等は以下のとおりです。

| 条件 | 年収130万円未満など(扶養者の勤務先などに要確認) |

| 期限 | 退職後すぐ |

| 申請場所 | 扶養者の勤務先 |

| 申請に必要となる書類など | ・健康保険被扶養者異動届 ・世帯全員の住民票(被保険者と別姓の場合) ・源泉徴収票 ・退職証明書または離職票のコピー ・失業保険・傷病手当・出産手当金・年金などの金額のわかる書類のコピー(受領している場合) |

| 保険料 | なし |

| 他の2つの手段と比較した場合のメリット・デメリット | 【メリット】 ・保険料がかからない ・利用できる期間制限などもない 【デメリット】 ・収入に制限がある |

(1-5)どの制度を利用したらいいのか

3つの方法が存在するので、どの方法をとるべきか悩む方もいるかと思います。

被扶養者となるという方法は、収入に制限があるという以外に特にデメリットがないので、可能であれば、この方法をとることをお勧めいたします。

被扶養者となるという方法をとることができない場合には、国民健康保険よりも保険給付の内容が手厚く、扶養の制度もある任意継続制度を2年間利用し、任意継続制度を2年間継続した後に国民健康保険に加入するという方法がよいでしょう。

(2)年金

国民年金とは、国民年金法によって規定されている公的年金をいいます。

日本国内に住んでいる20歳以上60歳未満の者は、すべて国民年金に加入しなければならないとされています。

なお、60歳以上65歳未満の者や、20歳以上65歳未満の者で海外に居住している日本人等については、国民年金への加入義務はありませんが、国民年金に任意加入することができます。

国民年金の被保険者には3種類あります。

【第一号被保険者】

日本国内に住んでいる20歳以上60歳未満の者で、第二号被保険者および第三号被保険者に該当しない者 等

【第二号被保険者】

厚生年金保険の被保険者で、老齢年金の受給権を有する65歳以上の者でない

【第三号被保険者】

20歳以上60歳未満の者のうち、第二号被保険者の配偶者であって、主として第二号被保険者の収入により生計を維持する者

厚生年金の被保険者は、適用事業所(厚生年金へ加入している事業所)に使用される70歳未満の者です。そのため、適用事業所で雇用されている70歳未満の方は、原則として国民年金の第二号被保険者ということになります。

在職中は、厚生年金(第二号保険者)に加入していることになりますが、退職するとそれまで加入していた厚生年金から自動的に脱退することになります。

そのため、退職して離職期間がある方は、第一号被保険者または第三号被保険者へ移行する必要があります。

なお、退職後の離職期間が無い場合は手続きは不要ですが、1日でも離職期間がある場合には、手続きを行う必要があることに注意しましょう。ただし、月末に退職をし、翌月の途中で転職先に入社した場合、退職をした月の保険料はその月の給与から天引きされており、翌月の分は転職先の給与から天引きされるため、保険料を別途支払う必要はありません。

また、前記のように60歳以上の方については年金への加入義務がないので手続き不要です。ただし、60歳から65歳までの間の方で、老齢基礎年金を受給できる加入期間を満たしていない方については、任意加入をして加入期間の不足した分を補うことができます。

(2-1)第一号被保険者への移行

第一号被保険者に移行するための条件等は以下のとおりです。

| 条件 | 特になし |

| 期限 | 退職後14日以内 |

| 申請場所 | 市区町村役場の年金窓口 |

| 申請に必要となる書類など | ・基礎年金番号を確認できるもの(年金手帳、基礎年金番号通知書など) ・退職日を確認できる書類(離職票、退職証明書など) ・本人確認書類(マイナンバーカード、運転免許証など) ・印鑑 ※保険料の免除を申請する場合は、失業していることを確認 できる公的書類(離職票、雇用保険受給資格者証)が必要。 免除の手続きそのものはいつでも可能。 |

| 保険料 | 月額1万6540円(2020年度) |

(2-2)第三号被保険者への移行

第三号被保険者に移行するための条件等は以下のとおりです。

| 条件 | ・日本国内に居住していること(海外特例要件を満たした場合であれば、不要) ・20歳以上60歳未満であること ・厚生年金保険に加入する配偶者(65歳以上70歳未満で老齢または退職を理由とする年金の受給権を有する人は除く)に扶養されており、原則として年収が130万円未満であること |

| 期限 | 退職後5日以内 |

| 申請場所 | 事業所の所在地を管轄する年金事務所 |

| 申請に必要となる書類など | ・続柄確認のための書類(被保険者の戸籍謄本、被保険者の住民票等) ・収入要件確認のための書類 ※仕送りを受けている方は、仕送りの事実と仕送りの額が確認できる書類が必要となる場合があります。 ※内縁関係の方は、内縁関係を確認するための書類が必要となります。 |

| 保険料 | 不要 |

(2-3)年金の免除

失業状態にある場合、申請をすれば年金保険料の免除を受けることができます。

保険料の免除が承認された期間は年金の受給資格期間に算入されますので、免除の申請をするメリットは大きいです。免除の申請には期間制限もあるので、必ず免除申請をするようにしましょう。

(3)失業手当

会社を退職した場合、一定の条件を満たすことによって、雇用保険から失業手当を受給することができます。

なお、失業手当の支給日は自己都合退職か会社都合退職かにより異なります。

失業手当を受給するための条件等は以下の通りです。

| 条件 | ・ハローワークで求職の申込をおこない、積極的に転職活動している ・雇用保険の被保険者期間が過去2年間で通算して12ヶ月以上ある ※特別な事情がある場合は過去1年間で通算6ヶ月以上 |

| 期限 | 離職票が届いたらすぐに ※離職票は退職後10日程度で届く |

| 申請場所 | ハローワーク |

| 申請に必要となる書類など | ・離職票 ・個人番号確認書類(マイナンバーカード、通知カードなど) ・本人確認書類(マイナンバーカード、運転免許証など) ・本人名義の預金通帳またはキャッシュカード ・証明写真(2枚) ・印鑑(認印) |

税金に関する手続き

在職中の所得税および住民税については、給与から天引きされるという形で支払われています。このように、給与等の支払者が、給与等を支払う際に、あらかじめ所得税や住民税等を足引き、それを国等に対して納付する制度のことを源泉徴収といいます(住民税については、特別徴収ともいいます)。

在職中については、源泉徴収によって所得税や住民税を支払うので、特段の手続きは不要ですが、転職する場合には、これらの税金について手続きが必要となる場合があります。

(1)所得税について

所得税に関する手続きは、大きく分けると、退職した年に転職した場合と、退職した年に転職しなかった場合とで異なります。

【退職した年に転職した場合】

退職した年に転職した場合、転職先で年末調整を受けることになりますので、確定申告等の特段の手続きは不要です。

ただし、前記したように、12月時点で転職先に入社している場合であっても、12月分の給与を受けないケース(例えば、12月1日に入社したが、給与が月末締め翌月払いの場合)については、年末調整を行うかどうかは会社によって異なるので、年末調整につき会社に確認が必要となるので注意しましょう。

【退職した年に転職しなかった場合】

退職した年に転職しなかった場合には、原則として確定申告をする必要があります。

確定申告する場合、どれくらいの所得があったかということと、どれくらいの額の所得税が源泉徴収されたかを申告する必要があるので、源泉徴収票が必要となってきます。

なお、前職での年末調整が終了した後、退職後年内に収入がなかった場合(例えば、12月に前職で年末調整を受けて、その年に退職し、年内は無収入のままで転職しなかった場合)には、確定申告をする必要はありません。

確定申告については、確定申告専用のソフトやアプリなどで比較的簡単にできますので、退職した年に転職する予定がない方は、いまのうちに確定申告について調べておくのがよいでしょう。

(2)住民税

住民税は前年の所得に対して課税されるもので、6月から翌年5月にかけて支払います。在職中は、前年の所得をもとに算出された住民税を12で割った額を、ひと月の給与から天引きする方法(特別徴収)で徴収されます。

住民税については、退職した時期により下記のように扱いが異なります。

【1~5月に退職した場合】

退職した月から5月までの間の住民税を退職月の給与から一括して特別徴収されます。

なお、住民税の額が退職の月の給与等の額より大きかった場合には、普通徴収(納税通知書等を使って個人で納付する方法)に切り替わり、未納分を普通徴収で納付することになります。

例:3月に退職→3月分・4月分・5月分の住民税を3月分の給与から天引き

【6~12月に退職した場合】

退職するまでの住民税は給与から特別徴収されます。退職後の住民税は、原則として、普通徴収に切り替わるため、自身で納付する必要があります。

なお、会社に希望すれば、退職月から翌年5月分までの住民税を、退職月の給与から特別徴収して納付することも可能です。

【まとめ】退職後は社会保険や税金に関して手続きが必要となる場合がある

本記事をまとめると、以下のようになります。

- 退職をする場合の流れは、「退職の意思表示→(退職届の提出)→引継ぎ作業→退職」となるのが一般的であり、退職の意思表示に抵抗があったり、トラブルを回避したい場合には、弁護士事務所等が提供する退職代行サービスを利用するのもよい

- 会社を退職する場合、会社に返却するべき物や会社から受領するべき物があり、会社から受領する雇用保険被保険者証など後の手続きで必要となるような重要な書類の受領を忘れないこと

- 会社を退職後、ただちに転職する場合、原則として、社会保険や税金に関する手続きは不要となる

- 会社を退職後、ただちに転職しない場合には、社会保険や所得税・住民税について手続きが必要となる場合がある

以下には、本記事で解説した手続き等について、簡単にチェックできるリストを記載します。

重要な手続き等を忘れないために、ぜひご活用ください。

会社への返却物は残っていませんか?

会社からの受領物は残っていませんか?

雇用保険被保険者証

離職票

年金手帳

源泉徴収票

健康保険被保険者資格喪失確認通知書(健康保険資格喪失証明書)

健康保険に関する手続きは済ませましたか?

国民健康保険に加入する(14日以内)、任意継続制度を利用する(20日以内)、被扶養者となる、これら3つのうちいずれかの方法をとりましたか?

年金に関する手続きは済ませましたか?

離職期間が1日でもある方は、第1号被保険者または第3号被保険者への移行は済ませましたか?

免除の申請は済ませましたか?

失業手当の申請は済ませましたか?

税金に関する手続きは覚えましたか?

所得税に関しては、退職した年に転職せず前職での年末調整がされていない場合、確定申告を自分で行う必要があるので、その準備をしておきましょう。

住民税に関しては、6~12月に退職した場合、原則として納税通知書を使って自分で支払う必要がありますので、未納にならないように注意しましょう。

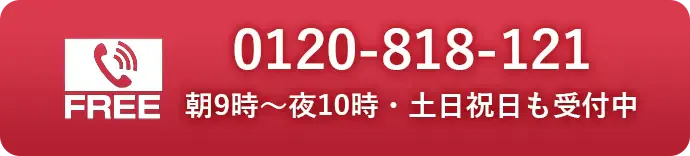

アディーレでは、東京都内のさまざまな地域にお住まいの方から、お問合せいただいております。

町田にお住まいの方で、退職代行をお考えの方はアディーレにご相談ください。

【対応エリア】千代田区、中央区、港区、新宿区、文京区、台東区、墨田区、江東区、品川区、目黒区、大田区、世田谷区、渋谷区、中野区、杉並区、豊島区、北区、荒川区、板橋区、練馬区、足立区、葛飾区、江戸川区、八王子市、立川市、武蔵野市、三鷹市、青梅市、府中市、調布市、町田市、小金井市、小平市、日野市、東村山市、狛江市、東大和市、清瀬市、多摩市、稲城市、あきる野市、西東京市など

弁護士に相談に来られる方々の事案は千差万別であり、相談を受けた弁護士には事案に応じた適格な法的助言が求められます。しかしながら、単なる法的助言の提供に終始してはいけません。依頼者の方と共に事案に向き合い、できるだけ依頼者の方の利益となる解決ができないかと真撃に取り組む姿勢がなければ、弁護士は依頼者の方から信頼を得られません。私は、そうした姿勢をもってご相談を受けた事案に取り組み、皆様方のお役に立てられますよう努力する所存であります。